Додати в закладки

Переклад

Translate

Translate

Вхід в УЧАН Анонімний форум з обміну зображеннями і жартами. |

|

|

Скачати одним файлом. Книга: Фінансова діяльність суб’єктів господарювання: Навчальний посібник / Терещенко О. О.

11.8.3. Методи екстраполяції [119]

У теорії і практиці в процесі прогнозування фінансових показників досить часто використовують методологію екстраполяції, за якої висновки про значення прогнозних показників у майбутніх періодах робляться на основі вивчення їх динаміки у попередніх періодах. Необхідним елементом при цьому є побудова та аналіз так званого ряду динаміки, який класифікує значення показників у часі у розрізі окремих періодів та описує динаміку їх розвитку. Підкреслимо, що аналіз ряду динаміки окремого показника, наприклад виручки від реалізації продукції, має суто описовий характер і не пояснює причин тих чи інших змін тенденції.

Методи екстраполяції використовують за відносно стабільного розвитку підприємства (чи окремих показників його діяльності) або за наявності сезонних чи циклічних коливань з чітко вираженим трендом. Під трендом (від англ. trend — напрям, тенденція) розуміють тривалу тенденцію зміни економічних показників в економічному прогнозуванні. Якщо ж розвиток показників фінансово-господарської діяльності підприємства у попередніх періодах характеризується значною нестабільністю і суттєвим коливанням фінансових показників, то їх екстраполяція на майбутні періоди буде неможливою, а отже, недоцільним є використання відповідних методів.

Можна виокремити три основні групи методів прогнозування за допомогою екстраполяції:

методи визначення середніх величин;

екстраполяція тренду;

експоненціальне згладжування.

Методи визначення середніх величин. Прогнозні показники досить часто розраховуються як середнє значення відповідних показників у попередніх періодах. Середні величини обчислюються здебільшого за алгоритмом середньої арифметичної простої чи середньої арифметичної зваженої. Найпоширенішим у процесі прогнозування є метод визначення ковзної середньої, за використання якого прогнозні показники розраховуються як середні величини відповідних показників за n попередніх періодів (а не з використанням усіх значень аналізованого ряду динаміки). Кожні наступні прогнозні показники розраховуються на основі значень, одержаних в 3, 4, ... n попередніх періодах заміною значень найвіддаленіших періодів на нові.

У разі, якщо ковзна середня (Кс) обчислюється як середня арифметична проста, то можна використати такий алгоритм її розрахунку:

![]() , (11.9)

, (11.9)

де t — границя числового ряду (наприклад, порядковий номер останнього звітного періоду); n — досліджуваний інтервал ряду динаміки; хі — значення досліджуваного показника в і-му періоді.

Розглянутий метод є досить прийнятним для визначення тренду та розрахунку прогнозних показників при складанні револьверного фінансового плану підприємства.

Приклад 11.3

Перед фінансовим менеджером стоїть завдання розрахувати методом ковзних середніх прогнозні показники грошових надходжень від реалізації продукції в третьому кварталі планового року в розрізі окремих місяців. В його розпорядженні є інформація щодо грошових надходжень у попередні шість місяців. У таблиці наведено розрахунок прогнозних показників, якщо досліджуваний інтервал становить n = 3.

|

|

|||

|

|

|||

|

|

|||

|

|

|||

|

|

|||

Екстраполяція тренду. Під екстраполяцією тренду розуміють продовження виявленої в процесі аналізу тенденції за межі побудованого на основі емпіричних даних ряду динаміки. Передумовою використання цього методу прогнозування є сталість чинників, що формують виявлений тренд, а принциповим моментом — виявлення тренду, характерного для досліджуваного ряду динаміки. В теорії і практиці зустрічаються різні способи розрахунку тренду. Одним з них є метод найменшого квадратичного відхилення. Якщо спостерігається більш-менш стійка лінійна залежність значення досліджуваного показника (х) від часового інтервалу (t), то для виявлення тренду доцільно побудувати пряму, яка описується лінійною регресією:

xt = a + bt. (11.10)

Параметри а та b трендового рівняння підбираються таким чином, що фактична сума квадратів відхилень показника xt від теоретичних значень, що описуються прямою, повинна бути мінімальною:

![]() , (11.11)

, (11.11)

де m — сукупність періодів аналізованого ряду динаміки.

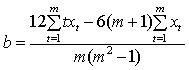

На основі математичних перетворень отримаємо алгоритми розрахунку параметрів а та b[120]:

; (11.12)

; (11.12)

![]() . (11.13)

. (11.13)

Розглянемо процес визначення прогнозних показників за методом найменшого квадратичного відхилення, скориставшись інформацією, що міститься у прикладі 11.3. Емпіричні дані щодо значень досліджуваних показників вважатимемо за хt. Сума цих показників за шість періодів, які складають ряд динаміки, дорівнюватиме 611. Сума значень txt становитиме 2160 (1 × 100 + 2 × 98 +

+ 3 × 101 + 4 × 104 + 5 × 103 + 6 × 105). Підставивши відповідні значення у формули розрахунку параметрів лінійної регресії, отримаємо: b = 1,23; a = 97,5. Шукана функція прямої, яка описує тренд, набуде такого вигляду: xt = 97,5 + 1,23t. Отже, прогнозне значення показника грошових надходжень у сьомому місяці становитиме 106 (97,5 + 1,2 × 7). Аналогічним чином можна скласти прогноз на наступні періоди.

Експоненціальне згладжування є одним з методів короткострокового фінансового прогнозування, який базується на аналізі ряду динаміки. Розрізняють експоненціальне згладжування першого та вищого порядків. Згідно з цим методом прогнозні показники на плановий період розраховуються з використанням прогнозних і фактичних даних звітного (попереднього) періоду. При застосуванні методології експоненціального згла-

джування першого порядку рекомендується використовувати такий алгоритм:

Pt+1 = Pt + a(Ft – Pt), (11.14)

або

Pt+1 = aFt + (1 – a)Pt, (11.15)

де Pt+1 — прогнозне значення показника в плановому періоді t + 1; Pt — прогнозне значення показника на період t (розраховане в періоді t – 1); Ft — фактичне значення прогнозованого показника в періоді t; a — фактор згладжування.

Важливу роль у прогнозних розрахунках відіграє так званий фактор згладжування (a), який характеризує рівень впливу даних попередніх періодів на прогнозний показник. Значення цього фактора може перебувати в межах від 0 до 1. Чим меншим є a, тим більший вплив на прогнозне значення мають дані попередніх періодів і тим більше згладжуються в ході прогнозування стохастичні коливання. Навпаки, чим більше a прямує до 1, тим меншим є вплив попередніх періодів на процес експоненціального згладжування. В процесі фінансового прогнозування на підприємствах західноєвропейських країн значення фактора a здебільшого приймається на рівні від 0,1 до 0,3[121]. Рекомендований алгоритм розрахунку a має такий вигляд: ![]() , де k

— кількість попередніх періодів, дані яких враховуються при визначенні прогнозного значення[122].

, де k

— кількість попередніх періодів, дані яких враховуються при визначенні прогнозного значення[122].

Приклад 11.4

Перед фінансистом поставлено завдання здійснити прогнозні розрахунки обсягів грошових надходжень від реалізації продукції для складання фінансового плану на 2003 р. Прогнозне значення відповідних грошових надходжень на 2002 р. становило 15 млн грн; фактичний обсяг надходжень коштів у 2002 р. дорівнював 15,5 млн грн; значення фактору згладжування a, яке враховується в прогнозних розрахунках на підприємстві, становить 0,33.

За використання методу експоненціального згладжування першого порядку шукане значення прогнозного показника на 2003 р. становитиме 15,165 млн грн:

Р2003 = 15,0 + 0,33 (15,5 – 15,0) = 15,165 млн грн.

Останнім часом дедалі більшого поширення в практиці

фінансового прогнозування набуває методологія експоненціального згладжування другого і вищого порядків, яка точніше враховує той чи інший тренд у розвитку прогнозних показ-

ників.

Слід зазначити, що на практиці в ході прогнозування досить часто можна спостерігати комбіноване використання різних методів, наприклад результати, отримані за допомогою методів екстраполяції, служать базовою інформацією при використанні експертного методу.

Книга: Фінансова діяльність суб’єктів господарювання: Навчальний посібник / Терещенко О. О.

ЗМІСТ

На попередню

|

|